以前一直有种说法:技术指标转折,则股价会转折。

个人投资者主要精力放在K线和指标研究上,重点关注的是股价指标转折,而很少关注上市公司基本面转折。

机构投资者更加关注的是公司基本面转折所带来的机会。公司基本面转折一般有三种原因,一是由于行业复苏使公司基本面出现转折;二是由于重组等外部原因导致公司基本面转折;三是由于公司内生的原因导致公司基本面发生逆转或持续改善。先来看一个例子(见图1)。

图1.潍柴动力(000338)2013年末至2018年三季度主营业务收入及成本

2017年一季度,主营收入、毛利率同步提升,是值得注意的基本面转折点

图1是潍柴动力(000338)2013年末至2018年三季度主营业务收入、成本及毛利率的季度实际状况图

(上述数据根据公司财务数据计算每季度运行的实际绩效,并对最近八个季度进行图表比较,以便直观发现公司每个季度经营的异常变化,本书中涉及公司季度绩效均按季度业绩拆分方法解读,作者注)。

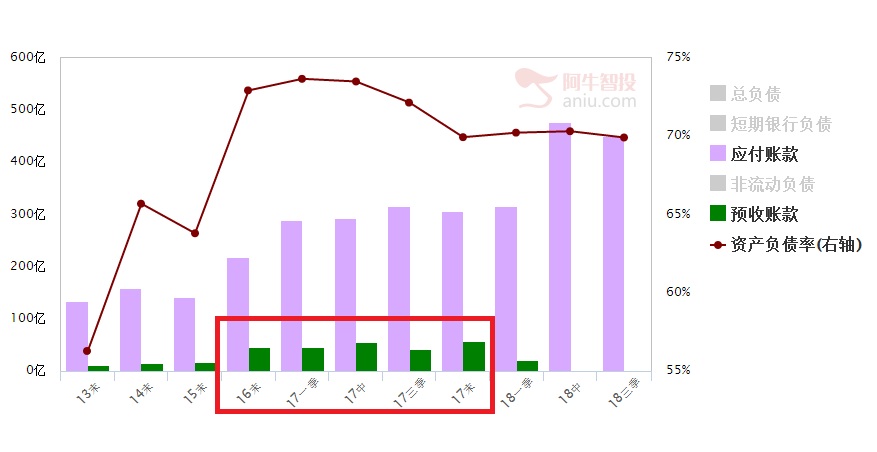

再看看潍柴动力(000338)2013年末至2018年三季度的预收账款变动情况(见图2)。

图2.潍柴动力(000338)2013年末至2018年三季度预收账款变动情况

2017年一季度预收账款大幅增加,并且逐季增加,确认基本面转折。

将公司每个季度的业绩分拆出来,做成图表,就更能清晰地判断上市公司在哪个季度出现了实质性地经营拐点,这也是在实践中总结出来的一个独特的方法,从判断公司基本面拐点来看非常有效。从上面的图表可以看出2017年一季度,潍柴动力的主营收入和毛利率都出现了大幅提升,而随后几个季度也是向好的方向发展。更为重要的是,在2017年一季度,潍柴动力的预收账款出现大幅上升,再次强烈印证公司的基本面出现转折(关于预收账款的效应我们将在后面的章节中阐述),从二级市场上看,从潍柴动力基本面发转折后两年中,公司股价上涨超过2倍。

由于公司基本面改善使得公司股价保持中长期的上涨。但企业面临的经营环境是复杂的,行业有复苏也有衰退,决策有正确,也可能失误,管理可能有效,也可能失效。因此企业的基本面也处在不断的起起落落变化之中,但不会像公司股价异常波动那样频繁而不可预测。企业基本面的变化表现出一定趋势性,即公司基本面一旦转好,将会维持一段较长的时间,同样基本面恶化,也会维持一段时间。在企业基本面变化过程中,我们要尽量关注公司的管理团队以及公司的基础,好的团队和好的基础,企业从低谷复苏的时间可能缩短,而基础差的公司、混乱的管理及低效的团队,公司在低谷时期的调整就会很长,甚至恶化到无法恢复元气,从而导致被迫重组或者退市的程度。如果判断公司基本面已经开始恶化就要及时加以回避。

在公司基本面开始恶化时,如果市场处于牛市还可能获得比较从容应对的时间,但如果当时的市场处于熊市或大盘处于下跌时期,就应该立即抛出股票。机构尤其是基金对于基本面恶化的公司采取的措施非常果断,稍一犹豫,可能会招致更大的损失。

可以看出,基本面转折通过重要的经营指标反映出来,经营指标的转折往往标志公司基本面出现转折,而公司基本面的转折最终将引发股价的转折。这种基本面效应对于发现“基本面”见顶的公司,从而规避顶部风险极为重要。

值得注意的是,在公司基本面转折的时候,有时候公司的基本面数据和股价表现会表现出不同步。比如基本面转好了,而股价没有表现出来,这是由于公司可能被市场忽视;也有基本面改善的数据公布之前,股价已经上涨,或者恶化的数据公布之前股价已经下跌,这是由于市场先知先觉的资金已经获得公司基本情况改变而作出提前反应;还有一种情况,有些公司基本面明明已经恶化了,但在数据公布前,股价甚至会大幅上涨,这就是由于内幕资金恶意操纵市场,吸引散户跟风,以便出货。

这些情况就是由于市场失效和监管漏洞。因此,在每次市场涨跌的背后,都可能是一次“阴谋”,需要投资人加强各方面因素的分析,从而提高自己的应对能力。

比如某个公司上涨,其行业中的相关公司也上涨,而且这些公司多属基金等阳光资金的持有目标,那么这样的上涨就值得关注;但如果某个公司上涨,是孤立的单个公司上涨,并且找不到基金等阳光机构的身影,那么就要考虑这有可能是主力的个别行为,需要谨慎对待。同时也呼吁监管部门进一步重点监管与消息同向的股价提前表现,如上市公司披露的消息是正面的,股价提前上涨或者上市公司披露的消息是负面的,股价提前下跌。

在中国新兴加转轨的特定环境下,由于这种现象已司空见惯,很多人已经不觉得这是个违法行为,甚至刻意追求。因此在投机氛围浓烈的市场环境中,也有一句话叫“千条线,万条线,不如一条内线”。

在成熟市场中,这样的行为被定义为内幕交易,是受到监管和打击的违法行为。这样做的目的是发挥上市公司信息披露机制的作用,保护信息不对称的公众投资者。要想加强市场有效性,真正做到“公平”、“公正”、“公开”的“三公”原则,未来监管重点应该是股价操纵行为、内幕交易行为和上市公司全流通后的自买自卖行为。

2007年证监会、交易所加强了对市场操纵和研究员提前买入股票内幕交易监管等,从诸如杭萧钢构事件、基金经理老鼠仓事件等典型事件的查处上可以看出监管机构正在积极强化监管措施。但要达到真正监管的效果,还要强化上市公司信息披露,把投资者、市场相关中介机构都吸收到对上市公司的监管体系中来,把上市公司变成真正意义上的公众公司,不只是证监会和交易所两个机构发挥作用。而要实现全社会共同监管,基础条件是必须有充分的信息披露,除了上市公司目前信息披露存在时间滞后、内容不足外,基金、QFII、保险机构等的买卖信息披露也需要加强。

2007年6月就发生基金参与炒作垃圾股而被中国证监会召集到北京参加价值投资培训的报道。这类情况只要参照国际成熟经验,强制披露公募基金、QFII、保险机构每日买入、卖出超过一定金额的个股,将阳光机构真正置身于阳光之下,就可有效地解决这个问题。2018年,外资大举进入中国市场。在未来境外投资机构越来越多地介入A股市场的大趋势下,形成与国际接轨的交易披露机制,对维护国内金融安全秩序尤为必要。

特别申明:本文节选自《价值投资——看透股票这东西》,版权归属于作者:毛羽。未得到授权,不接受第三方转载。